美联储(到底是什么性质的):

一、最近有一本书说美联储是私人性质的。这种说法是不准确的。在美联储的网站上有这样两段话(摘自美联储官网):

1、The Federal Reserve System fulfills its public mission as an independent entity within government. It is not "owned" by anyone and is not a private, profit-making institution.

2、The Federal Reserve can be more accurately described as "independent within the government" rather than "independent of government".

二、美联储并不像其他政府机构那样,能够通过国会预算得到的资金。美联储的收入主要来自于在公开市场购买国债的利息,其他收入还包括,用美联储掌握的外汇投资获得的利息,向存款机构提供服务收取的费用,以及向他们提供贷款获得的利息。

三、美联储的12个区域性的联邦储备银行由国会批准成立,但其内部组织结构和私营企业相似,容易引起人们对它的“所有权”产生困惑。如区域联邦储备银行向他的会员银行发行股票,但是拥有这些股票和拥有私营企业股票有很大的不同,这些股票不能买卖、不能交易、不能作为贷款的抵押品,每年拥有固定的6%的收益。

QE背景:

2007年8月,美国次贷危机爆发,到2008年12月,美国的联邦基金利率已经接近于零。这意味着,尽管经济不景气,但美国已不能用传统方法刺激经济,即降低联邦基金利率。

QE措施:

美联储采取了大规模资产购买[large asset scale purchases(LSAPs)],也就是我们常说的量化宽松 [quantitative easing (QE)]政策。

2008年9月,美联储开始了第一轮量化宽松政策,即QE1,购买抵押贷款支持证券[agency mortgage backed securities(AMBS)]、机构证券(agency debt)、长期国债(long term government bonds),此外还包括商业票据(commercial paper),其中,购买抵押贷款支持证券占大部分。

【美联储主席本·伯南克曾用“credit easing”描述第一轮“LSAPs”】

2010年10月,美联储开始实行第二轮量化宽松政策,即QE2。但这次仅限于购买长期政府债券,2011年9月,美联储实行了“扭转操作”,即通过出售短期债券来购买长期政府债券。

2012年9月,美联储实行第三轮量化宽松政策,即QE3。具体措施为每月购买额度400亿美元的抵押贷款支持证券,并视情况决定额外采购额度。

要点:

1、日本是第一个使用量化宽松政策的国家(2001-2006年)。

20世纪90年代,日本已经陷入流动性陷阱(liquidity trap),政策制定者无法通过降低名义利率来刺激经济,因为利率已经下降到零底线。

日本的经历使美国政策制定者开始思考,如果美国接近零底线将如何应对。

现任美联储主席本•伯南在美国和瑞士发表演讲时阐述了应对零底线的三种措施:

1)影响人们对利率的预期;

2)调整中央银行的资产结构;

3)扩展中央银行资产负债表的业务范围。

详情可参考如下文献:

Monetary policy works for the most part through financial markets. Central bank actions are designed in the first instance to influence asset prices and yields, which in turn affect economic decisions and thus the evolution of the economy. When the short-term policy rate is at or near zero, the conventional means of effecting monetary ease--lowering the target for the policy rate--is no longer feasible, but monetary policy is not impotent. In this paper we will discuss three alternative (but potentially complementary) monetary strategies for stimulating the economy that do not involve changing the current value of the policy rate. Specifically, these alternatives involve (1) providing assurance to financial investors that short rates will be lower in the future than they currently expect, (2) changing the relative supplies of securities (such as Treasury notes and bonds) in the marketplace by shifting the composition of the central bank's balance sheet, and (3) increasing the size of the central bank's balance sheet beyond the level needed to set the short-term policy rate at zero ("quantitative easing"). In the final section, we briefly discuss the macroeconomic costs and benefits of very low interest rates, an issue that bears on the question of whether the central bank should take the policy rate all the way to zero before undertaking some of the alternatives we describe.

[摘自:http://www.federalreserve.gov/boarddocs/speeches/2004/200401033/default.htm#fn* ]

Monetary policy works for the most part through financial markets. Central bank actions are designed in the first instance to influence asset prices and yields, which in turn affect economic decisions and thus the evolution of the economy. When the short-term policy rate is at or near zero, the conventional means of effecting monetary ease--lowering the target for the policy rate--is no longer feasible, but monetary policy is not impotent. In this paper we will discuss three alternative (but potentially complementary) monetary strategies for stimulating the economy that do not involve changing the current value of the policy rate. Specifically, these alternatives involve (1) providing assurance to financial investors that short rates will be lower in the future than they currently expect, (2) changing the relative supplies of securities (such as Treasury notes and bonds) in the marketplace by shifting the composition of the central bank's balance sheet, and (3) increasing the size of the central bank's balance sheet beyond the level needed to set the short-term policy rate at zero ("quantitative easing"). In the final section, we briefly discuss the macroeconomic costs and benefits of very low interest rates, an issue that bears on the question of whether the central bank should take the policy rate all the way to zero before undertaking some of the alternatives we describe.

[摘自:http://www.federalreserve.gov/boarddocs/speeches/2004/200401033/default.htm ]

2、量化宽松(概念)。

中央银行在实行零利率或近似零利率政策后,通过购买国债等中长期债券,增加基础货币供给,向市场注入大量大量流动性资金的干预方式,以鼓励开支和借贷。量化即扩大一定数量的货币发行,宽松即减少银行的资金压力。

3、量化宽松政策与传统货币政策的区别。

在经济发展正常的情况下,央行通过公开市场业务操作,一般通过购买市场的短期证券对利率进行微调,从而将利率调节至既定目标利率,当进入流动性陷阱后,传统货币政策无效。当名义利率为零时,如果出现通货紧缩,实际利率也会为正。

而量化宽松则不然,其调控目标即锁定为长期的低利率,各国央行持续向银行系统注入流动性,向市场投放大量货币。即量化宽松下,中央银行对经济体实施的货币政策并非是微调,而是开了一剂猛药。通过影响长期利率,进而影响公众的预期(包括短期利率、通胀、国债收益率)。正因为如此,伯南克称QE为credit easing。

量化宽松货币政策与传统货币政策的不同之处在于:量化宽松政策实施的两个前提是通货紧缩和零利率,这种政策主要通过改变中央银行资产负债表的方式以刺激流动性的增加,使市场产生通货膨胀的预期,从而刺激投资的增加和经济的复苏。

4、QE的传导机制(三阶段)。

第一阶段:中央银行通过向商业银行等金融机构注资、购买机构证券等提高金融机构的资本充足率,提高其流动性;中央银行向企业和居民提供贷款服务等手段增加企业和消费者的信心;中央银行在债券市场上购买长期国债从而增加市场流动性。

第二阶段:商业银行等金融机构通过向企业、居民等提供贷款服务和私人资本担保,增加企业、居民的投资信心,鼓励其购买商业票据和公司债券,刺激投资消费。

第三阶段:恢复市场信心,增加通胀预期,刺激经济复苏,总产出相应提高,物价水平恢复稳定,失业率下降。

相关解释

利率接近于零,说明美国经济进入流动性陷阱。

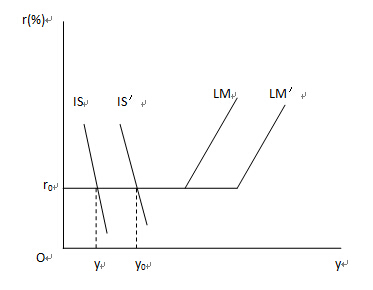

流动性陷阱:又称“凯恩斯陷阱”或“流动偏好陷阱”,指当利率极低时,人们不管有多少货币都愿意持在手中。如图:

也可用公式表示:

课程地址: http://www.koolearn.com/product/29705_1.html

课程中心:http://c.koolearn.com/subject/jjxky/